人民币兑美元跌至2月低点(聚焦下周美联储官员讲话)

HYCM兴业投资分析团队称,在通胀有所放缓,但仍处在高位的情况下,市场已开始重新考虑美联储的降息前景。若把降息排除在考量范围之外,美元将上涨,因为这种情境将允许美国的利率优势延续更长一段时间。

本文源自金融界

在过去14个月中,美联储累计加息500个基点。自上周将联邦基金利率上调至5%-5.25%区间后,美联储主席鲍威尔表示,虽然他们可能接近完成加息,但还没有接近降息。

根据芝商所(CME)的FedWatch Tool最新数据,多数交易员预期美联储将在6月和7月的利率会议上按兵不动,直到9月开始将启动降息。

最新数据显示,美国劳工统计局周四公布,美国生产者价格指数(PPI)年增2.3%,低于华尔街预期,为连续10个月下滑,并创下自2021年1月以来最低。同时,截至5月6日当周,美国初请失业金人数增加了22,000人,自2021年10月30日以来的最高。劳工统计局这两份报告凸显通胀放缓与劳动力市场降温的迹象。

在美联储结束5月货币政策会议后,这些决策者将频繁公开出席活动,就近期的经济与货币政策发表看法。投资者需密切关注他们的言论,是否继续释放鹰派信号,若如此,美元将继续走高;反之,若态度出现软化,倾向鸽派,则美元料将承压下行。

HYCM兴业投资分析团队称,“在5月份货币政策会议后,美联储主席鲍威尔尽其最大努力排除未来上调政策利率的前瞻指引。声明中的措辞不再称预期加息可能适宜。反之,决策者将根据即时数据在每次会议的基础上评估是否需要加息。根据目前的经济数据表现,以及高企的核心通胀,不排除后续继续加息的可能。”

从日线图上看,美元/人民币持续在去年10月25日至今年1月16日形成的23.6%及38.2%菲波纳奇回撤位水平之间震荡走高,且汇价重新站上10日均线和5日均线上方,这意味着短线有望进一步攀升。RSI指标自50附近走高至70一线,暗示多头力量逐渐增加,汇价短线存在反弹需求;MACD柱状线呈现发散状态,这表明多头力量逐渐增强。上行方向,阻力位于6.9640、6.9790以及7.0000;下行方向,支撑位于6.9400、6.9228以及6.9000。

经济数据方面,下周市场将迎来美国4月零售销售以及美国至5月12日当周初请失业金人数等数据,这些数据一定程度上将影响6月美联储是否采取暂停加息步伐。

在近期公布一连串经济数据后,促使交易者在重新评估全球货币政策前景后寻求避险,美元兑主要非美货币全线走高,美元指数盘中突破102关口,触及一周以来高点102.15。受美元持续走高影响,人民币兑美元本周持续回落,盘中一度跌破6.96关口,触及今年3月10日以来低点6.9636,目前小幅反弹至6.9570一线。

HYCM兴业投资分析团队表示,“显然现在讨论降息还太早。我们认为市场已经准备好摆脱通胀这个主题,但美联储需要看到更多信贷紧缩对银行业的负面影响,以及失业率上升,才会考虑降息。市场将重新关注下周诸多美联储官员谈话,尽管美联储声称利率决定取决于数据,但近期仍保持鹰派态度。”

展望下周,市场将迎来具有投票权的美联储官员的密集讲话,里奇蒙德联储主席巴尔金、克利夫兰联储主席梅斯特、亚特兰大联储主席博斯蒂克、纽约联储主席威廉姆斯、达拉斯联储主席洛根、亚特兰大联储主席博斯蒂克以及芝加哥联储主席古尔斯先后将经济前景以及货币政策发表讲话。

人民币方面,随着美元走高,人民币出现走软迹象,人民币兑美元似乎再次出现向“7”发起反击。不过,HYCM兴业投资分析团队表示,随着美联储加息周期临近结束,美元指数想要逆转当前的下跌趋势似乎不太可能。因此,预计人民币兑美元未来数周仍将维持在7.0000-6.8500的宽幅区间震荡。

不过,尽管周三公布的美国4月消费者物价指数(CPI)年增4.9%,创两年来新低,但扣除食品和能源成本的核心CPI年增5.5%,凸显核心通胀压力仍维持高位。这给了美联储在下月暂停加息的空间。不过,通胀仍高于美联储设定的2%目标,利率可能必须在一段时间内维持在高位,以抑制通胀。

美联储“新鹰王”、美国明尼亚波利斯联储主席卡什卡利周四表示,若通胀仍居高不下,美联储可能不得不长期坚持加息,而且在一定时间将利率维持在高水平。

美联储三号人物、纽约联储主席威廉姆斯本周二强调,美联储没说过加息结束,目前总体需求还是高于供应,物价压力仍然太高,仍需观察数据来做决定。若通胀下降不到理想目标,美联储还可能持续加息。

此外,美国劳工部上周五公布的4 月非农就业报告显示,新增非农就业人口25.3 万人,远超过经济学家预测的18万人,平均每小时薪资年增率为4.4%,也高于市场预估的4.2%。然而,3月新增幅度从上月初公布的23.6万人,大幅下修为16.5万人。这表明美联储持续加息开始令劳动力市场降温,经济衰退风险上升。

十大最烂985 名声最差的985大学

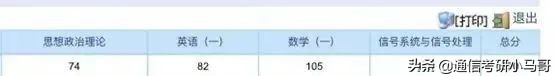

考研结束真实心情:永远记得考完最后一门走出考场的那个傍晚,那天巨无霸冷,我的心更是拔凉拔凉。揣着9%电量的手机走了好久好久好久才出交大校门。以为是到此一游了,没想到我又活了!个人介绍?我来自上海某211,绩点3.4/4,无任何项目和比赛经历,只做过课程项目……期末成绩:信号与系统74,数字信号处理79,数学分析68……除了英语能放心,其他科目毫无优势。大财经2023-03-20 20:09:190000光伏板块持续下跌!多股跌超5%,隆基绿能续创阶段新低

5月5日早盘,光伏板块持续下挫,光伏ETF一度下跌超3%。板块方面,易事特、旗滨集团、科士达等多股跌超5%,板块龙头隆基绿能盘中一度跌超3.5%,续创阶段新低。0000苏州:投资盛会广聚资源 共同做大资本产业科研朋友圈

满眼生机转化钧,天工人巧日争新。6月18日,中国(苏州)创新投资产业对接会顺利召开之际,众多创投机构和被投企业相聚一堂言笑晏晏,共同见证了“苏州创投日”系列活动启幕,对投资苏州、产融联动表达了美好的愿景和期待。大财经2023-06-19 16:03:080000华众车载获北京奔驰9亿元订单 港交所批准中国联通分拆旗下智网科技|港股5月4日公告精选

财联社5月4日讯(编辑马轶杰)财联社为您带来今日港股公告1)公司要闻华众车载(06830.HK):旗下宁波华众塑料与北京奔驰汽车达成供货协议,将为其于2025-2032年上市的新能源汽车供应模压工艺NVH产品。预计项目生命周期为7年,配套总量可达219万辆,预测销售额约9亿元。信利国际(00732.HK):前4月累计综合营业净额约为47.67亿港元,4月综合营业净额约为12.87亿港元。0000小伶的真名是什么 小伶真实姓名

中国历史上十大才子No.1全能天才者——苏轼苏轼(1037~1101)字子瞻,又字和仲,号“东坡居士”,享年66岁。南宋高宗朝乾通6年,赠太师。北宋时期眉州(即今四川眉山)人,汉族,是苏洵的大儿子,北宋著名文学家、书画家、散文家、诗人、词人,豪放派词人代表。著有《苏东坡全集》和《东坡乐府》等。大财经2023-03-22 23:25:280001